☆お電話でのお問い合わせ

年末調整の書類の記載方法 簡単にざっくりと説明します

11月~12月になると、年末調整の時期になり、『控除証明書』が届き始めます。そして、会社より年末調整の書類が配賦され、記入することになると思います。年末調整の書類の記載について説明いたします。

年末調整の対象となる期間について気になる方は、こちら。

年末調整とは

- 1 年間の収入が確定

-

12月の最後の給料が決まれば、今年の年収が確定します。

- 2 確定した年収から所得税額を計算することができる。

-

1月~12月の1年を通した年収が確定したら、今年の税金(所得税)がいくらなのかを計算します。

- 3 毎月、給料から引かれていた源泉所得税額の合計が、2の税金と比較して多いか少ないかを確認。

-

毎月の給料からは、国が定めた概算の金額で源泉所得税が控除されているため、12月に収入が確定した時点で計算した税額と毎月源泉徴収した金額に誤差が生じることになる。

- 4 2と3の税額の調整を行うことを『年末調整』といいます。

-

☆源泉徴収税額の方が計算した所得税より多い場合(2<3) ・・・ 税金が戻ってくる。

☆源泉徴収税額の方が計算した所得税より少ない場合(3<2) ・・・ 税金を追加で払う。

※税務署に行かなくても、これらの計算を会社側が年末調整をして計算してくれます。

ただ、その計算をするためには、どのような控除を受けられるのかが分かるように会社に書類を提出しなくてはいけません。それが、年末調整時に記載する書類です。

年末調整で税金を計算してもらうために、控除の内容をしっかりと記入しないと税金が高くなってしまうかもしれません。

簡単な年末調整の書き方

多くの人が、年末調整の際に記載しないといけない項目は、下記の内容です。

- 配偶者控除

- 扶養控除

- 障害者控除

- ひとり親工場

- 寡婦控除

- 勤労学生控除

- 生命保険料控除

- 社会保険料控除

- 地震保険料控除

- 小規模企業共済等掛金控除(小規模企業共済・iDeCoなど)

まずは配布されている書類を確認してみましょう。

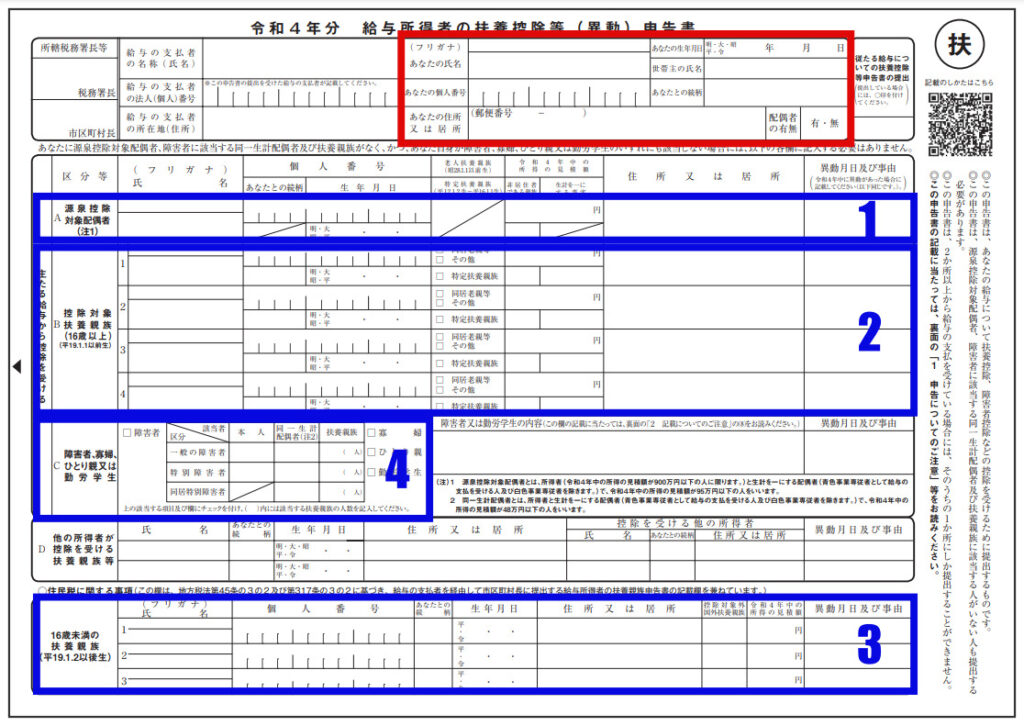

- 『扶』と書かれた用紙 (扶養控除等申告書(翌年分))

- 『保』書かれた用紙 (保険料控除等申告書(今年の分))

- 『基・配・所』と書かれた用紙 (基礎控除 兼 配偶者控除 兼 定額減税 兼 所得金額調整控除の申告書(今年の分))

1. 扶養控除等申告書 『扶』

・配偶者控除 ・扶養控除 ・障害者控除 ・勤労学生控除 ・ひとり親控除 ・寡婦控除

これらの控除を受けるために記載する書類が下記になります。

参照:https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/annai/1648_01.htm

上記の □枠 部分を記入するだけです。

- □(赤枠):は全員が記載してください(住所・氏名等)

- □:配偶者について記入する。配偶者控除等を受ける場合。

- □:扶養親族について記入する。※A

- □※B

※A 2には、16歳以上の扶養親族。3には16歳未満の扶養親族を。

※B 障害者控除を受ける場合は、誰が、どのような障害(等級等)があるかをわかるようにしておきましょう。障碍者手帳のコピーを添付するように言われる会社もあるかもしれません。

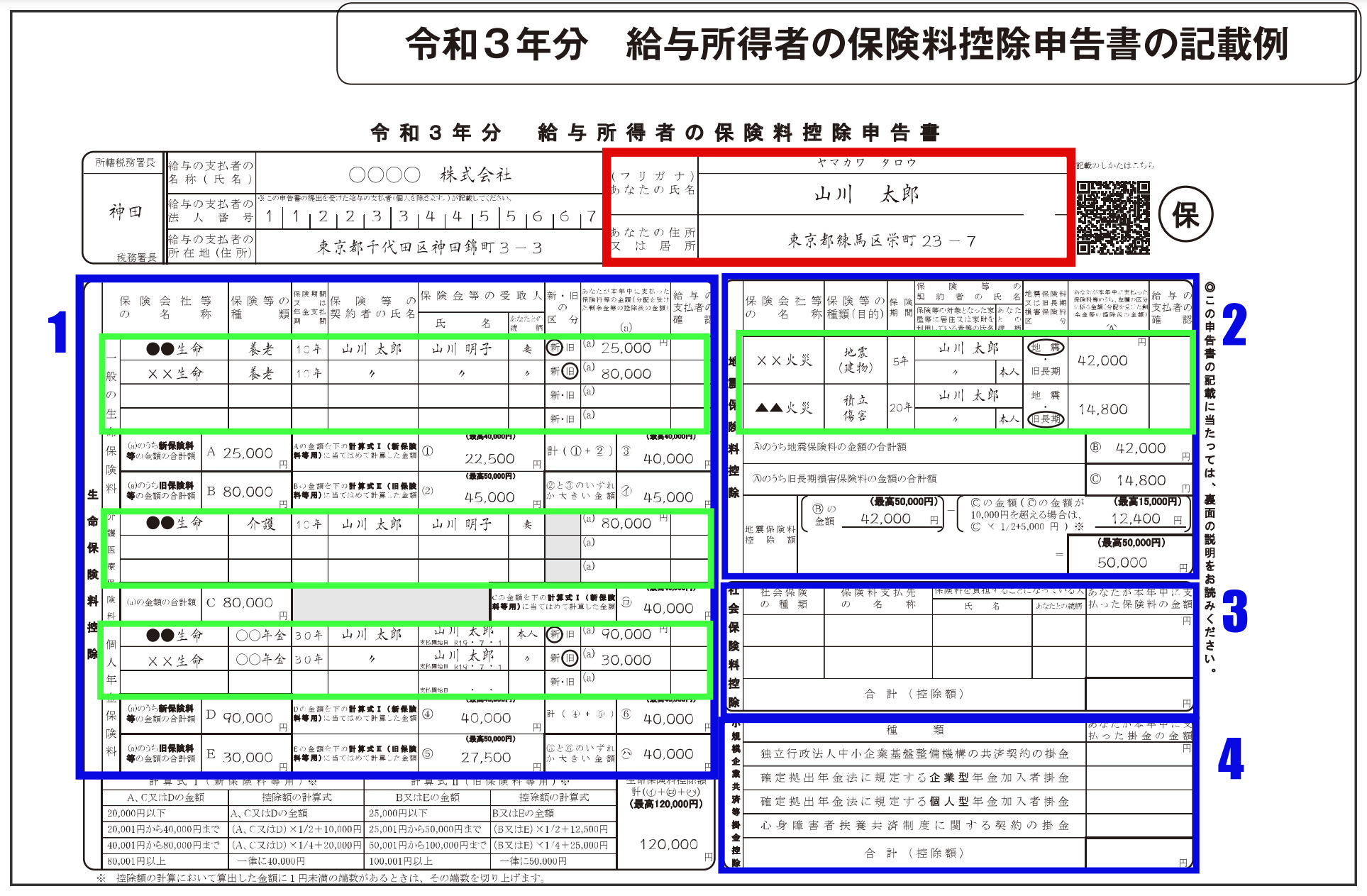

2. 保険料控除申告書 『保』

- □:全員が記入(本人の住所・氏名)

- □1:生命保険料の記入。

- □2:地震保険料の記入。

- □3:社会保険料等の記入。

- □4:小規模企業共済等の記入。

1:生命保険について

生命保険料控除は、保険会社から控除証明書が送られてきます。その控除証明書に書かれている内容をここに書き写し、各区分ごとの合計の保険料から控除額を算定します。

書く前にまず、控除証明書を見てもらうと。。

-

一般(新制度・旧制度)

-

介護医療

-

個人年金(新制度・旧制度)

これら3つの分類ごとに保険料の金額が書かれていることがわかると思います。

この分類ごとに、申告書に記入するだけです。

新制度の場合:各区分(一般・介護医療・個人年金)ごとに合計した保険料が8万円を超える場合は、その区分の控除額は4万円になります。※旧契約の人:10万を超える場合は、5万円になります。

記入する金額は、年末時点の保険料の額です。(「参考額」として年末の額が書かれている場合もありますが、年末調整は、年末時点でいくらの保険料を払ったかで計算しますので、その参考額を記入します。)

※新制度とは:平成24年1月1日以後に契約したものになります。

2:地震保険について

地震保険は控除証明書の金額をそのまま記入します。

ただし、保険料が5万円を超えている人は、5万円です。

※通常は5万円を超えるほど払う人は少ないと思います。(私は見たことがないです。)

※旧長期損害保険料の控除証明書も昔は、たまにありましたが、最近は、あまり見なくなりました。

3:社会保険料について

-

国民健康保険

-

国民年金保険

-

後期高齢者医療保険 etc

-

その他

支払額をそのまま記入します。(本年の1月1日~12月31日までの間に支払ったもの、支払う予定のもの。)

4:小規模企業共済等

-

小規模企業共済の掛金

-

ideco (イデコ) etc

こちらも社会保険料と同じで、控除証明書に記載されている金額をそのまま記入するだけです。

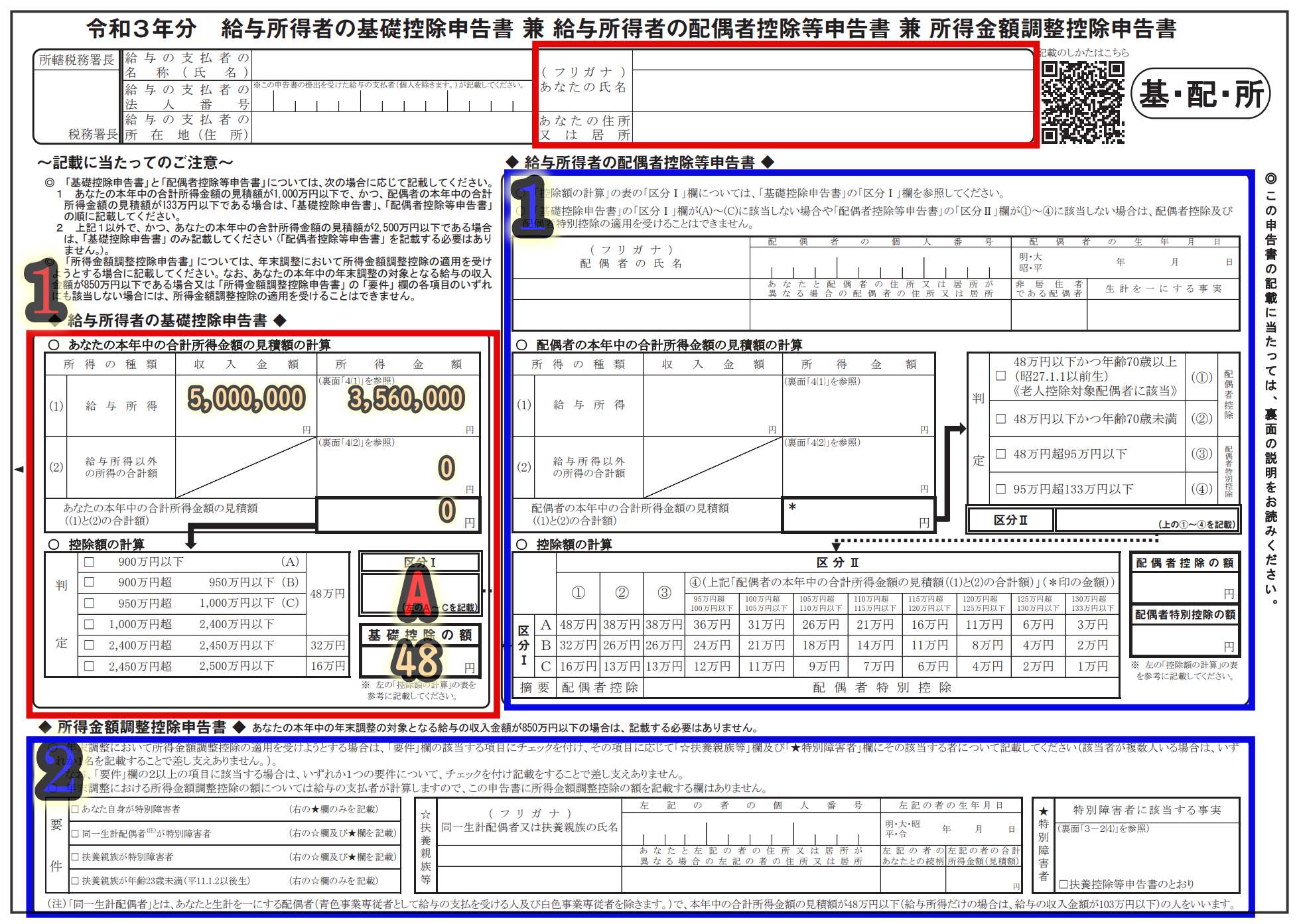

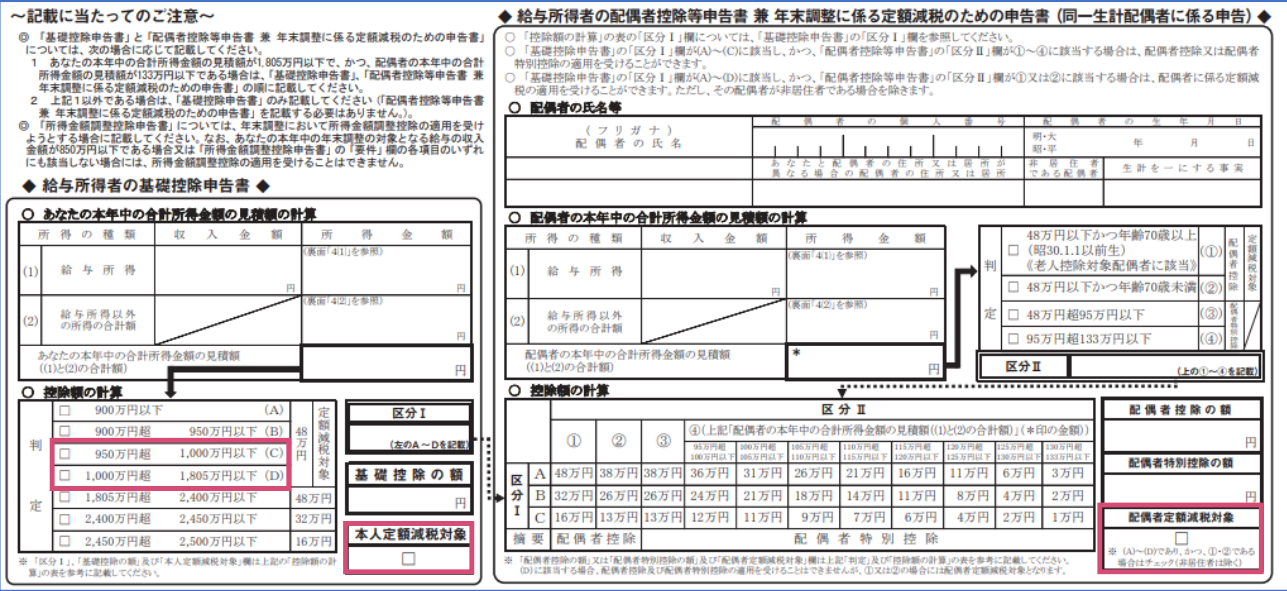

3.基礎控除申告書 兼 配偶者控除申告書 兼 所得金額調整控除申告書 『基・配・所』

この書類は、ほとんどの人は、□と□1部分 だけ記入して終わりです。

※補足 令和6年については、定額減税のための申告書も兼用されています。

下記の枠内に『本人定額減税対象』・『配偶者定額減税対象』のチェックが設けられています。こちらには、定額減税の対象の場合、チェックを入れてください。対象となるのは下記の場合で、1年以上日本に居住している居住者になります。

- 本人 合計所得金額1,805万円(年収が2,000万円)以下の場合。

- 配偶者 控除対象配偶者である場合。(配偶者の合計所得が48万円以下の場合)

基礎控除申告書

□1 の部分は左側に年収を書き右側に所得を書きます。

500万の人 500万 356万

400万の人 400万 276万

300万の人 300万 202万

200万の人 200万 132万

※ここに書く収入や所得はまだ確定していない見積額になるので、大体で良いです。12月の給与と賞与をもらったら今年はいくらくらいになるって感じの金額です。

交通費は含むの??(含みません)とか、細かいことも気にしなくていいです。

なぜなら、ここの記入で気をつけないといけない人は、所得が900万を超える人だからです。所得が900万を超える人っていうのは、給与の年収で言うと、約1,100万円くらいの人です。

このように、900万を超える人は、基礎控除の額が変わるので、慎重に記入してください。

(副業がある人で、副業と合わせて900万超えるという人も、関係します。ただ、その人は、もし間違っていても確定申告の時に、修正できます。)

☆補足。。☆

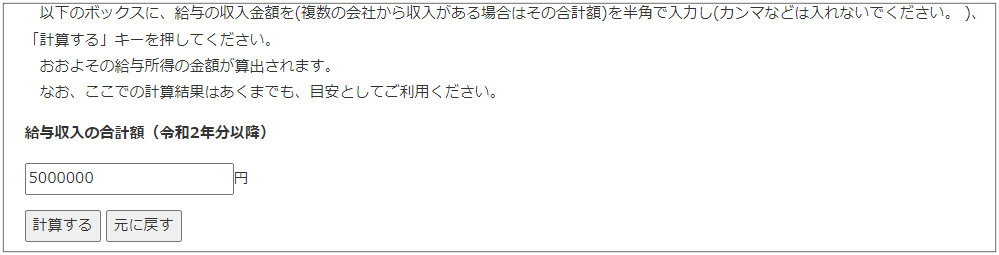

給与所得の金額が知りたい人は、下記の国税庁のHPで自動計算ができます。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1410.htm

方法は、ページの最下部まで行くと下記のような数字を入力するところがありますので、入力をします。

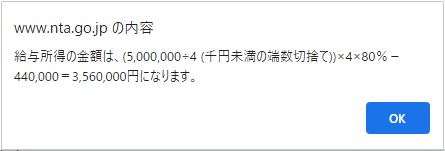

そして、「計算する」ボタンを押すと、下記のように、、、

所得金額が表示されます。(画像は500万と入力すると、356万と出てきたものです。)

その他□部分は、該当者のみで大丈夫です。 該当者は 下記の人になります。

1:配偶者(特別)控除を受ける人

2 : 年収が850万以上の人 で 特別障害者(本人・扶養家族) か 23歳未満の扶養親族がいる人

1:配偶者(特別)控除を適用する人

□1に配偶者の状況を記入をします。

収入金額 と 所得金額を間違えないように記入します。

- 配偶者控除が適用できるのは、配偶者の年収103万円までの人。

- 配偶者特別控除が適用できるのは、配偶者の年収が201万までの人。

所得金額の計算は下記参照。

2:年収850万以上の人 で 特別障害者(本人・扶養家族)か23歳未満の扶養親族がいる人

これは、税制の改正に伴って、子育て世帯などが増税にならないように配慮されたもので、年収が850万円以上の人だけが関係します。850万円を超える人だけ、こちらに必要事項を記入すればよいです。

以上が年末調整の書類の書き方になります。

年末調整でのメインは、保険料の控除や扶養家族を申請することになりますので、関係のある項目とない項目を判断すると、記入時間はわずかで済むと思います。

なお、年末調整では、「住宅ローン控除」を受ける方こともできます(2年目~)ので、該当する人は、「年末残高証明書」「住宅借入金等特別控除申告書(該当年分)」を一緒に添付しないと受けれないので、忘れないようにしましょう。

さいごに

ふるさと納税をされている方がいるかもしれませんが、ふるさと納税は、寄付金控除になるので「確定申告」になります。 なので「年末調整」では、特に領収書などをつける必要はありません。その代わり確定申告書をしなければいけません。

それと、サラリーマンなどで確定申告をしない人で、自治体が5以内の人は「ワンストップ特例」という「確定申告」をしなくてもいい制度があります。この特例の届出書を出していれば、何もしなくてよいので、出し忘れないようにしておきましょう☆

ふるさと納税の限度額については、こちらのページ で説明していますので、よければご参考にしてください。

で説明していますので、よければご参考にしてください。